Cambiando las reglas del juego en África

-plataforma-95884)

El potencial de petróleo y gas costa afuera de África permanece en gran medida sin explotar, y 2019 puede llegar a ser un buen indicador de si los países con recursos de hidrocarburos de aguas poco profundas, profundas y ultra profundas pueden avanzar en la atracción de inversiones en exploración y producción, especialmente después de algunos grandes anuncios anunciados. Reformas políticas en el pasado reciente.

Si bien algunos países como Guinea Ecuatorial y Tanzania han sido desafiantes en lo que respecta al endulzamiento de las regulaciones en sentido ascendente, intermedio y descendente para atraer a las compañías internacionales de petróleo y gas, muchos más países de África han realizado recientemente cambios en sus regímenes fiscales. Son atractivos para los inversores interesados en aprovechar el sector de hidrocarburos en alta mar de la región, como ha sido el caso de Gabón, Congo (Brazzaville), Ghana, Angola e incluso Camerún.

A pesar de los avances en el ajuste de las regulaciones de hidrocarburos en la mayoría de los países con recursos offshore, productores como Nigeria han retrasado la aprobación de nuevas normas petroleras, lo que frena el cumplimiento de las decisiones finales de inversión para algunos de sus proyectos de petróleo y gas en alta mar.

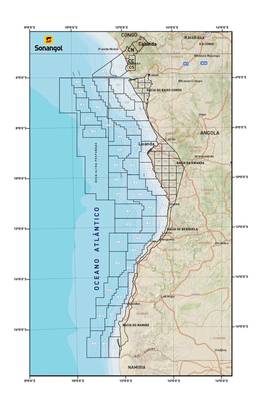

Por primera vez en décadas, Angola recientemente se movió para mejorar la imagen de su industria de petróleo y gas al establecer un nuevo regulador de la industria, la Agencia Nacional de Petróleo y Gas, dejando a Sonangol, un paraestatal que durante años fue la cara del sector de hidrocarburos del país. Concentrarse en actividades de exploración y producción. Esto sucedió apenas unos meses después de que el gobierno del nuevo presidente João Lourenço, que había sucedido a José Eduardo dos Santos, quien había estado en el poder durante 38 años, había sido acusado de corrupción y había sido destituido de su cargo.

Además, el presidente Lourenco ha anunciado una reducción del 50% de los impuestos sobre el desarrollo de proyectos petroleros con menos de 300 millones de barriles de reservas. El impuesto a la producción de petróleo se reduce a un 10% desde un 20%, mientras que el impuesto a la renta petrolera en campos marginales ha bajado a un 25% desde un 50%, además de otros cambios en el régimen regulatorio, mientras el país se prepara para una nueva ronda de licencias para sus bloques costa afuera en 2019 .

Sin embargo, Gabón y el Congo han anunciado un cambio de política más drástico, dos países en el África subsahariana que iniciaron sus rondas de licencias en alta mar a fines de 2018. Las ofertas cerradas este año con expectativas altas los cambios en su marco regulatorio de petróleo y gas atraerían grandes pretendientes de clase para los bloques offshore en subasta en los respectivos países.

Gabón, que en los últimos años se ha visto obligado a adoptar medidas financieras estrictas que han visto cómo el déficit fiscal del país se ha reducido del 6,6% en 2016 al 0,3% en 2018, desea atraer a las principales empresas internacionales de exploración y producción de petróleo y gas para que 12 bloques de aguas poco profundas y 23 bloques de aguas profundas que se ofrecen en la 12ª ronda de licencias que se cierra en abril de 2019.

Para atraer potenciales pretendientes para los bloques costa afuera, Gabón anunció recientemente la eliminación del impuesto corporativo para todas las compañías que participan en operaciones de exploración y producción en el país de África Occidental, que curiosamente reportó un crecimiento económico del 2% en 2018 frente al 0,3% en 2017 a pesar del petróleo. La producción ha caído un 4,3% en el mismo período a un estimado de 200,000 barriles / día.

En Congo (Brazzaville), el gobierno anunció una reducción de 3% y 10% en las regalías de petróleo y gas, respectivamente, en 2016, en preparación para la segunda ronda de licencias que se lanzó el año pasado. La intención era atraer compañías de exploración y producción de petróleo y gas que aprovecharan las oportunidades para volver a comenzar los campos en maduración, pero que aún tienen recursos sustanciales y explorar más hidrocarburos en las profundidades marinas del país.

En el momento en que se cierre la ronda de licencias en curso el próximo junio y los postores preferenciales anunciados semanas más tarde, el Congo habría evaluado la efectividad de las enmiendas a sus regulaciones sobre hidrocarburos. Congo había reducido las regalías de petróleo al 12% del 15% y las regalías de gas del 15% al 5%, además de prohibir la quema de gas y fijar la participación de las compañías locales en proyectos de petróleo y gas al 15%.

En otros lugares, Ghana ha mantenido lo que el gobierno denomina "marco legal y reglamentario adecuado", incluso cuando el país lanzó su primera ronda formal de licencias en noviembre del año pasado con una fecha de cierre de mayo de 2019.

Para fines de 2018, los informes indicaron que la ronda de licencias había atraído la participación de Tullow Oil, Total, ENI, Cairn, Harmony Oil and Gas Corporation, ExxonMobil, CNOOC, Qatar Petroleum, BP, Vitol, Global Petroleum Group, Aker Energy, First E&P , Kosmos, Sasol y Equinor.

Ghana cree que su amplia gama de regulaciones upstream como las Regulaciones Generales de Petroleum (E&P) 2018, Regulaciones de Contenido Local y Participación Local, Regulaciones de Administración de Datos de Petroleum E&P y Regulaciones de Petróleo E&P-HSE de 2017 hacen que la inversión en el sector de hidrocarburos del país sea más transparente y proporciona la claridad tan necesaria para los inversores internacionales.

Sin embargo, aún queda mucho por hacer en el principal productor de petróleo de África, Nigeria, donde el retraso en el Proyecto de la Industria del Petróleo no solo generó incertidumbre en el sector upstream del país, sino que también retrasó las posibles decisiones finales de inversión para proyectos de petróleo y gas costa afuera. Con unas reservas estimadas de petróleo y gas de 37.5 mil millones de barriles y 5.2 trillones de metros cúbicos respectivamente, Nigeria es un país rico en recursos de hidrocarburos, pero sin un marco regulatorio y legal simplificado, transparente y amigable para los inversores, el segmento costa afuera del país puede no alcanzar su óptimo .

Sin embargo, con 2019 aún en su infancia, hay mucho más que esperar en el espacio marino de África, especialmente en países donde se ha realizado un esfuerzo para revisar las regulaciones existentes del sector de petróleo y gas para alinearlas con las tendencias de inversión emergentes que exigen un cambio de capital. El tacto de los gobiernos productores de petróleo para apoyar un mercado sostenible de hidrocarburos tanto ahora como en el futuro.

Algunos de los nuevos bloques de concesión costa afuera de Angola (Imagen: Sonangol)

Algunos de los nuevos bloques de concesión costa afuera de Angola (Imagen: Sonangol)

-168002)

-167856)

-167623)

-167415)

-167309)

-167178)

-166941)