FPSO: el nuevo modelo de negocio

A medida que se desarrolla el Año Nuevo 2020, hay 21 unidades flotantes de producción, almacenamiento y descarga (FPSO) en orden, y a diferencia de hace un año, estas, y no el gas natural licuado flotante (FLNG), son la historia no anunciada. Impulsado por un precio decente para el petróleo, este mercado boyante se mantiene fuerte gracias a nuevos jugadores, nuevos modelos de negocios y la sólida comprensión de que los FPSO pueden costar menos que el nuevo desarrollo de campos petroleros con camisa. Sobre todo, las naciones nuevamente piden a la industria que concentre capital y controle la riqueza de áreas remotas.

Las compañías petroleras nacionales (NOC) han vuelto. En el World Energy Reports Forecast of Floating Production Systems, una autoridad de la industria, los flotadores de China y Brasil ocupan un lugar destacado. El año nuevo amaneció con pronunciamientos en Río (y en Beijing y otras capitales).

"Petrobras anunció un plan para que 13 nuevas FPSO entren en servicio en los próximos cinco años, y dijo que 13 unidades de producción flotantes viejas serán retiradas durante el mismo período", dice el autor del pronóstico de WER, Jim McCaul. Durante mucho tiempo consultor de la industria, confirma que un grupo chino también ha traído financiamiento de producción flotante a El Salvador en diciembre y a Chipre para 2020.

CNOOC, de hecho, está colocando tres de sus propios flotadores: el Hai Yang Shi You FPSO, una unidad flotante de almacenamiento y descarga (FSO) del mismo nombre y el Ligshui 17/2 semisumergible - entre 2020 y 2021. Lingshui 17-2 representa un NOC que pone la tecnología en primer plano y le permite inspirar un nuevo modelo de negocios para el Mar del Sur de China. Su nuevo sistema de extracción vertical de Cargotech denota el uso de un semi-submarino en aguas profundas propensas a tifones (hasta 1,560 metros). "El campo de gas Lingshui 17-2 es el primer proyecto de aguas profundas de I + D de CNOOC", afirma el vicepresidente de soluciones offshore de MacGregor, Hoeye Hoeyesen. Los sistemas de arrastre abrirán el camino para que CNOOC (y sus socios Shell y Husky) aprovechen la parte norte de la cuenca Qiongdongnan en la plataforma continental occidental del norte del Mar Meridional de China.

CNOOC no fue el único campeón de "BRIC" que permitió que la tecnología inspirara un modelo de negocio. Petrobras, confirma el pronóstico, utilizará su propia tecnología Hi-Sep para reducir la relación gas / petróleo en el aumento de la producción del Mero 3 FPSO. El quién es quién de los contratistas de FPSO: Bluewater, MISC, Modec, SBM, Teekay y Yinson, se dio cuenta de que Petrobras quería usar su propia tecnología nueva en el proyecto por primera vez para los CON.

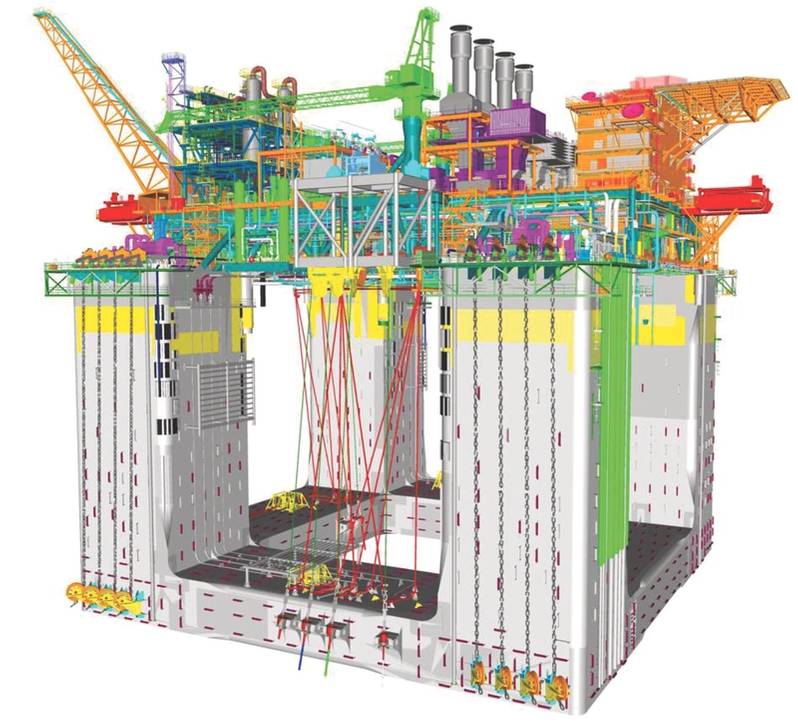

Variante NOC: semisub de CNOOC Lingzhou. (Imagen: Cargotech)

Variante NOC: semisub de CNOOC Lingzhou. (Imagen: Cargotech)

Tecnología de los CON

Al igual que con CNOOC en Lingshui, el plan de Petrobras también es separar los líquidos del gas: Mero 3 es un antiguo transportador de crudo muy grande (VLCC) que producirá hasta 180,000 barriles de petróleo por día (bpd); 420 millones de pies cúbicos por día de gas (MMscfd) y 250,000 bpd de agua para inyección. Como informa WER, Petrobras tiene la intención de instalar cuatro FPSO grandes en Mero esta década.

CNOOC también es socio de Mero y ahora, según los informes, Petrobras está considerando un centro de gas flotante "para recolectar y exportar gas (asociado) a la costa", al igual que Lingshui. En total, Petrobras dice que está gastando $ 84 mil millones para 2023, incluidos $ 68.8 mil millones en exploración y producción. Las FPSO de Mero son parte de esto.

McCaul dice que 2020 verá mucha actividad de FPSO, pero América del Sur, incluida Guayana, donde se iniciará la adquisición de ExxonMobil para un cuarto gran FPSO, verá la mayor parte de la actividad de contratación. “La mayor parte de la actividad se realizará en Brasil, donde Petrobras probablemente iniciará cinco adquisiciones grandes de FPSO en los próximos 12 a 18 meses. Equinor también probablemente iniciará su proyecto Carcara ”.

Si bien Australia vio el lanzamiento flotante más complejo de 2019 (Preludio de FLNG), McCaul dice que Carcara FPSO parece tener la mayor complejidad de contratos que se espera ver en 2020, al menos en términos de etapas de planificación a corto plazo. "No está surgiendo nada como el contrato Prelude FLNG", agrega.

Equinor pagó $ 379 millones por un 10% más del bloque BM-S-8 de Carcara en la cuenca brasileña de Santos, una parcela que tenía como operador a mediados de 2018. Equinor y sus socios ExxonMobil y Galp necesitan tanto como sea posible del Bloque BM-S-8 y Carcará Norte del área de Carcara para que el proyecto FPSO comience a frenar en los 2.000 millones de boe que se dice que están en su lugar. El primer aceite se ranura para 2023/2024.

Espíritus afines: Representantes de Barra Energia (izquierda) y Equinor que están firmando un acuerdo de cultivo en la Cuenca de Santos para allanar el camino para el FPSO de Carcara. (Foto: Equinor)

Espíritus afines: Representantes de Barra Energia (izquierda) y Equinor que están firmando un acuerdo de cultivo en la Cuenca de Santos para allanar el camino para el FPSO de Carcara. (Foto: Equinor)

Alianzas tecnológicas

El 10 de enero de 2020, cuando compilamos este informe, el habilitador de FPSO con sede en Tokio, Modec, anunciaba una alianza de construcción y tecnología que generará el primer FPSO de Senegal.

NOC Petrosen (la Compañía Nacional de Petróleo de Senegal) se unirá a una asociación que incluye los negocios africanos de Woodside, pero será Modec el proveedor de la FPSO para la Fase 1 de Desarrollo del Campo Sangomar en aguas profundas frente a Senegal.

"Una ALIMENTACIÓN y un astillero asiático", una vez una crítica, es hoy un modelo de negocio exitoso, con Modec adjudicado el contrato de diseño de ingeniería front-end para la FPSO y ahora el contrato de compra de FPSO en la decisión final de inversión (FID) para Sangomar. El FPSO desplegará 100 kilómetros (km) al sur de Dakar, y se espera que sea el primer desarrollo petrolero en alta mar del país. Programado para la entrega a principios de 2023, el buque estará atracado en unos 780 metros de agua por un sistema de amarre de torreta externo suministrado por Sofec, un negocio de Modec. El FPSO será capaz de procesar 100,000 bpd, 130 MMscfd de gas y 145,000 barriles de inyección de agua por día, así como también almacenar 1,300,000 barriles de crudo.

"Consideramos a África occidental, donde se han descubierto numerosos campos de petróleo y gas en alta mar en los últimos años, como una de nuestras regiones centrales más importantes, y esta adjudicación de contrato debería reforzar geográficamente nuestra cartera de negocios", se cita al jefe ejecutivo de Modec, Yuji Kozai. como diciendo Modec ahora ha operado tres FPSO en Ghana y Costa de Marfil y ha suministrado otros siete flotadores a Angola, Camerún, Guinea Ecuatorial, Gabón y Nigeria.

Modelo ultra profundo

Sangomar es una buena recuperación para Modec después de que un proyecto mexicano de EPCI vio a la compañía amortizar $ 73 millones. "Se quemaron en su contrato de FPSO en México", señala McCaul, y agrega que otros contratistas podrían tener dificultades para gestionar la ejecución del contrato bajo restricciones de contenido local.

El año 2019 comenzó lentamente para Modec, pero en los últimos tres meses, su pacto de tecnología de aguas ultra profundas de cuatro compañías se exportó nuevamente en masa, esta vez a Brasil. Una pérdida de $ 36.5 millones en septiembre fue eclipsada al final del año por ingresos de $ 2 mil millones de todo el año. Estaba surgiendo un modelo de negocio de aguas profundas basado en "las cuatro compañías" - Modec, Mitsui & Co., MOL y Marubeni Corp. - que compraban y alquilaban FPSO para campos nombrados. Para noviembre de 2019, se habían acumulado nuevos pedidos por valor de más de $ 3 mil millones, tanto como todos sus pedidos nuevos anteriores de los últimos cuatro años combinados. Finalmente, también, los pagos por hitos en la construcción estaban ayudando.

Luego, en noviembre, los jefes de las cuatro compañías acordaron que las tres primeras invertirían en el flete FPSO a largo plazo, tal como Modec ya lo estaba haciendo para el campo Buzios frente a Brasil.

El SBM Offshore FPSO de larga duración, Liza Destiny. (Foto: SBM Offshore)

El SBM Offshore FPSO de larga duración, Liza Destiny. (Foto: SBM Offshore)

"El modelo noruego"

Aún más estrictos, Mitsui, MOL y Marubeni van a invertir en Buzios5 MV32, una compañía holandesa establecida por Modec. MV32 ha firmado un acuerdo de fletamento de 21 años con Petrobras para el despliegue de otro FPSO. El acuerdo imita, hasta cierto punto, el patrón intrincado de la propiedad flotante noruega, donde un equipo es la expresión física de una entidad comercial que lleva su nombre y absorbe todo su riesgo.

El nuevo modelo, FPSO de cuatro compañías, se llamará FPSO Almirante Barroso MV32 y se desplegará en el campo Búzios en la parte gigante del pre-sal de la Cuenca de Santos, a 180 km de Río de Janeiro, en la costa sureste de Brasil. El FPSO estará atracado en 1.900 metros de agua para fines de 2022. Es la séptima vez que las cuatro compañías colaboran para operar un FPSO en Brasil, pero su negocio de alquiler ahora parece más enfocado y menos riesgoso.

FPSO Almirante Barroso tendrá la capacidad suficiente para producir 150,000 bpd desde su ubicación relativamente segura en la crisis del Atlántico Sur. Tendrá una capacidad de producción de gas de 212 MMscfd y un almacenamiento de 1.4 millones de barriles para completar el proyecto.

Revitalización o prolongación de la vida.

Modec también ha sido contratado para el proyecto de revitalización Petrobras Marlim, parte de esa renovación brasileña 13-FPSO McCaul identifica que la revitalización o renovación de FPSO es un código para el desarrollo de campo o la extensión de la vida. Este nuevo modelo de negocio para Petrobras está en línea con lo que está sucediendo en otros lugares, incluido el Mar del Norte, donde la reevaluación de un FPSO para una vida útil más larga, a través de amarre o conexión a infraestructura encamisada, hace que el desarrollo del campo sea más rápido y menos costoso.

Sin embargo, la renovación de Brasil involucra nuevos FPSO, y estos están ayudando a reivindicar los nuevos modelos de negocio del mercado, incluido el programa Fast4Ward de SBM Offshore. SBM ha mantenido históricamente los astilleros en Singapur y Oriente Medio ocupados construyendo cascos y torres de producción. Pero Fast4Ward es una nueva estrategia de negocios. Mientras lo ves en el modelo japonés de cuatro compañías, SBM lo ha estado haciendo desde hace un tiempo. Ahora, Shanghai Shanghai Waigaoqiao Shipbuilding and Offshore y China Merchants Industry Holdings han comenzado a construir los primeros tres cascos de SBM Offshore destinados a campos.

Un camino a seguir: el versátil diseño de casco FAST4Ward de SBM Offshore. (Imagen: SBM Offshore)

Un camino a seguir: el versátil diseño de casco FAST4Ward de SBM Offshore. (Imagen: SBM Offshore)

Esos cascos también destacan la compañía FPSO o la entidad JV por barco. A mediados de diciembre, SBM perdió el 35% de sus acciones en FPSO Sepetiba para dejar espacio para Mitsubishi Corp. y Nippon Kavushiki Kaisha. “Las compañías de propósito especial relacionadas con el arrendamiento y operación de FPSO Sepetiba” significa que todas las partes visitarán ocasionalmente Amsterdam.

De esta manera, sin embargo, Petrobras obtiene otro FPSO de campo de Mero, con MC, NYK y SBM Offshore junto con compañías de bajo riesgo. FPSO Sepetiba saldrá en 2022.

Nuevos jugadores

Y puede haber nuevos jugadores. "Lo que hace que el próximo año sea único es la cuestión de si los principales contratistas de FPSO tendrán interés en ofertar de manera realista por estos contratos, dada su cartera de pedidos actual", dice McCaul. Eso podría significar más saneamientos, nuevos modelos de negocio y la difusión de más riesgos.

Teekay Offshore, por ejemplo, desea vender FPSO al exterior mientras construye camiones cisterna y mejora su flota de FPSO. Cuando nos registremos, Teekay está contratando a nueve nuevos empleados, en Trondheim, donde también traerá personas de cuello blanco canadienses.

Chris Brett, presidente de producción de Teekay Offshore, le dice a Offshore Engineer: "Teekay Offshore está fortaleciendo la organización con roles clave de competencia de FPSO para cumplir con nuestra estrategia y ambición futuras". Él dice que los canadienses ayudarán a la compañía a "operar de manera independiente". Por lo tanto, otro modelo de negocio de FPSO podría surgir de Noruega.

-165933)

-165835)

-165572)

-165554)

-165511)