Nuevo dinero, hallazgos y comienzos de campo

El gobierno de Noruega ganará alrededor de NOK 265 mil millones ($ 30 mil millones) de impuestos y participaciones en sus campos de petróleo y gas en 2019, y la producción noruega está en aumento. En contraste, Gran Bretaña en 2019 ganará alrededor de 1.100 millones de libras esterlinas ($ 1.34 mil millones), dice la Oficina de Responsabilidad Presupuestaria del Reino Unido. Sin embargo, la naturaleza de las nuevas inversiones en el extranjero es un buen augurio para mayores recuentos de proyectos y ganancias en todo el Mar del Norte.

La plataforma continental noruega (NCS) y la plataforma continental del Reino Unido (UKCS) están siendo impulsadas por los precios más altos de los productos básicos. Ambos tienen regímenes fiscales estables. Ambos están viendo nuevos proyectos, y para ambos los intercambios de activos han regresado, ya que las principales empresas racionalizan las apuestas de campo.

Ahora, también, tanto el capital privado como el noruego están en movimiento formando alianzas de compra de activos en todo el Mar del Norte. Los nuevos emparejamientos de peso pesado están apuntalando los recuentos de proyectos.

Si bien Equinor todavía está impulsando la recuperación de Noruega, una gran cantidad de nuevos jugadores e independientes recientemente ampliados están tomando apuestas: Wintershall Dea y Capricornio (en Nova); Neptuno (en Duva, Noruega y Gaviota, Reino Unido); PGNiG (Rey Lear y Tommeliten Alpha). Mientras tanto, los recién llegados Lundin, OMV e Idemitsu lideran las incursiones en el desarrollo de alta recompensa, con nuevas construcciones y vínculos con la infraestructura más antigua.

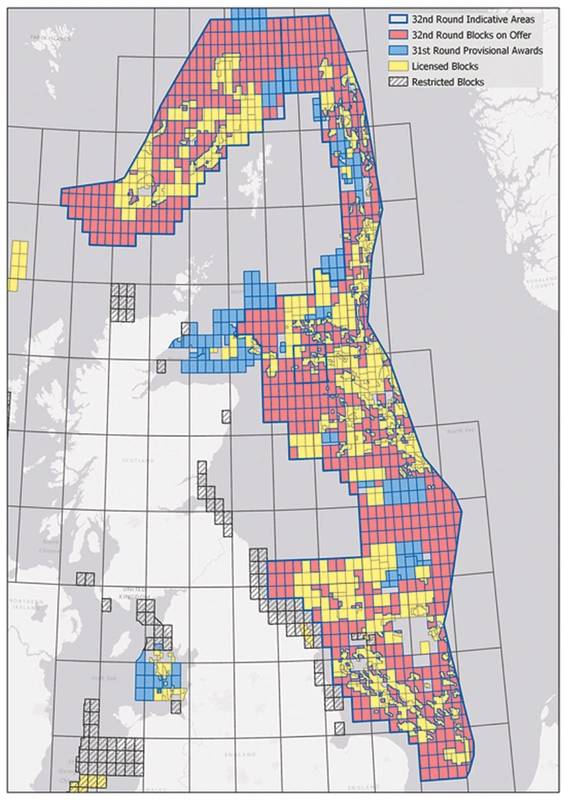

Al igual que en la última ronda de licencias del Reino Unido, los premios de superficie más recientes de Noruega vieron un récord de 83 licencias de producción ofrecidas a 33 empresas. Los premios en áreas (maduras) ofrecieron a los operadores 90 bloques, cinco en el Mar del Norte, 37 en el Mar de Noruega y 48 en el Mar de Barents, con una fecha límite de agosto de 2019.

Interés general: la oferta de superficie de 32 rondas de licencias del Reino Unido (Imagen: Autoridad de Petróleo y Gas del Reino Unido)

Interés general: la oferta de superficie de 32 rondas de licencias del Reino Unido (Imagen: Autoridad de Petróleo y Gas del Reino Unido)

Oslo considera que las inversiones en el exterior de Noruega "aumentarán en los próximos años". Solo un período de pozos secos este año y las bajas tasas diarias de plataformas y embarcaciones en alta mar están amortiguando el estado de ánimo. Al momento de escribir este artículo, el conteo de pozos en 2019 ha alcanzado 25 (53 en 2018).

Los proyectos que han recibido el visto bueno real en lo que va de año solo suman 20 a fin de 2018. De los 80 campos impares en producción a fines de 2018, 64 estaban en el Mar del Norte, 17 en el Mar de Noruega y dos en las Barents.

Las apuestas de campo del operador ExxonMobil, ahora a la venta, parecen estar listas para impulsar a uno de los operadores más grandes de Noruega. El candidato de compra Aker BP anunció recientemente un gran descubrimiento nuevo en el campo de Noaka, donde se dice que hay hasta 200 millones de barriles de petróleo equivalente (MMboe).

La verdadera historia en Noruega radica en los mil millones de boe que se encuentran en 15 proyectos con nombre en varias etapas de desarrollo, y en unos 30 descubrimientos en los últimos tres años. Además, el valor en Noruega, como en el Reino Unido, también gira en torno a nuevas oportunidades de creación de dinero a partir de infraestructura más antigua.

Los dos johans

Dominando la escena en alta mar de Noruega está el campo Johan Sverdrup en el Mar del Norte, con sus 660,000 barriles por día (bpd) planificados de petróleo. Una cuarta parte del tamaño de Svedrup es Johan Castberg en el Mar de Barents.

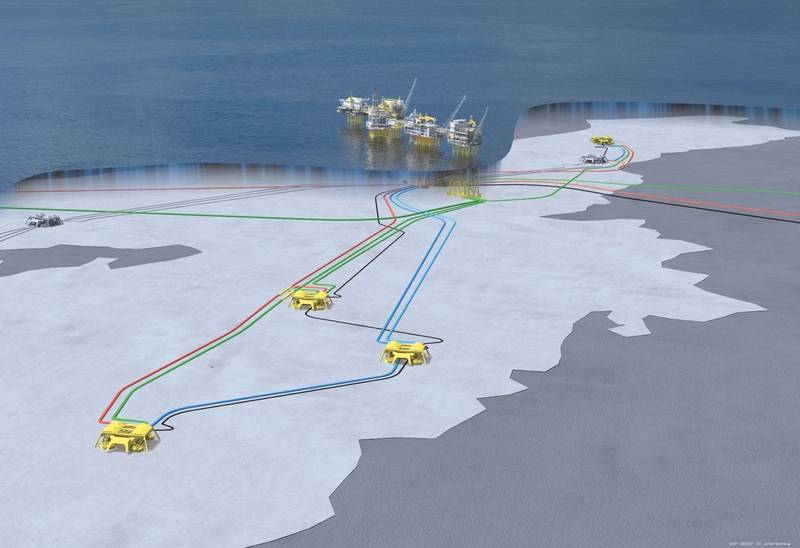

El Sverdrup Fase II de NOK 42 mil millones ($ 4.7 mil millones) (aprobado en mayo de 2019) todavía está dando contratos, el corte de acero está adelantado a lo previsto en el patio de fabricación del contratista Aibel en el oeste de Noruega. La Fase II significa cinco nuevas plantillas submarinas para 18 pozos de producción e inyección de agua, aunque se planea un centro de energía de 200 megavatios conectado a la costa en Sverdrup para un área de campos que incluye Edvard Grieg, Ivar Aasen y Gina Krog. La Fase 2 también es una nueva plataforma de proceso y conexiones de puente a la plataforma vertical de la Fase 1.

Con 650 millones de boe, Castberg es el proyecto de campo petrolífero más grande en el Mar de Barents y parece que se limitará a una unidad de producción, almacenamiento y descarga flotante en alta mar (FPSO) que entrega petróleo en un buque cisterna. Está programado para el primer petróleo para fines de 2022. El Castberg FPSO tendrá una veleta ya que produce 30 pozos en 10 plantillas submarinas que también aprovecharán dos satélites. SBM Offshore construirá la torre de producción de Castberg, y Dubai Drydocks construirá el sistema de amarre que anclará en 370 metros de agua, al tiempo que abordará las adquisiciones relacionadas con la construcción.

200,000 barriles más: Johan Svedrup Subsea Phase 2 (Imagen: Equinor)

200,000 barriles más: Johan Svedrup Subsea Phase 2 (Imagen: Equinor)

Reurbanización

En marzo de 2019, Noruega dio el visto bueno oficialmente para cerrar la plataforma Gullfaks C en el Mar del Norte (como infraestructura). Un mes antes, había aprobado la extensión de la vida de Norne FPSO, extendiendo por defecto los campos Norne, Urd y Skuld en el Mar de Noruega.

En junio, un plan para levantar 17 MMboe más del campo Gullfaks recibió el visto bueno real, cuatro años después de que se aprobara su Fase 1. Uno de los campos de petróleo y gas más grandes de Noruega, se programó el cierre de sus tres plataformas. Un plan de NOK 2.2 mil millones ($ 247 millones) mantendrá el área de Gullfaks produciendo hasta 2030 por debajo de su capa de tiza Shetland.

En julio, ConocoPhillips presentó un plan para reconstruir el campo del sur del Mar del Norte Tor II al noreste de Ekofisk, con el objetivo de 60 MMboe adicionales por NOK 6 mil millones ($ 673 millones). Dos plantillas submarinas producirán una nueva tubería de 14 kilómetros alimentada a las plataformas históricas de Ekofisk para su procesamiento.

Julio también trajo la aprobación de la estación de refuerzo Vigdis de NOK 1.4 mil millones ($ 157 millones), donde otra de las impresionantes bombas submarinas de Noruega producirá 11 MMbbls de recuperación oportuna (IOR) de siete plantillas submarinas que producen en el campo Snorre operado por Equinor. Este campo de 22 años está de moda en Noruega, donde "vía rápida" e IOR implican cada vez más "extensión de la vida" a instancias de Oslo. Las plataformas Snorre A y B y sus tuberías dentro del cuadro se modificarán para Vigdis y un nuevo cable de alimentación conectado en Snorre B.

Nuevos hallazgos, nuevos proyectos.

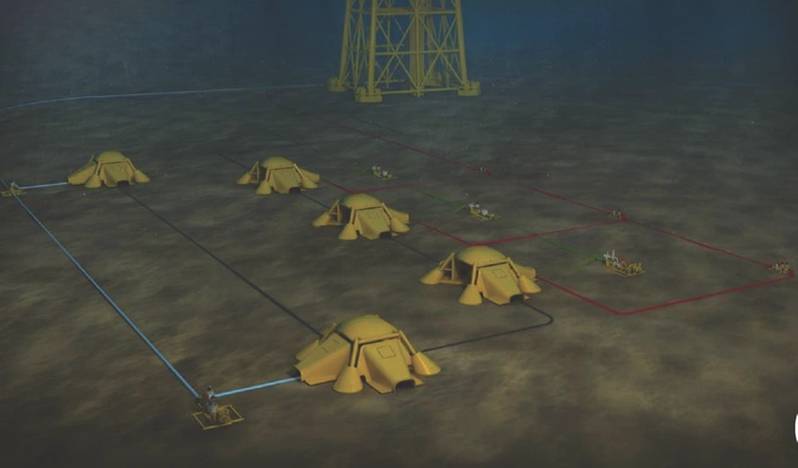

A medida que avanzaba el mes de julio, los parlamentarios aprobaron el plan de Lundin Noruega para el desarrollo de Solveig (cuatro meses después de la presentación): un vínculo submarino de NOK 6.5 mil millones ($ 730 millones) a la plataforma Grieg que apunta a 60 MMboe a través de tres productores y un inyector de agua para 2021 En total, se necesitarán perforar siete pozos satelitales.

Ya, la base de fabricación y carrete de TechnipFMC en Orkanger y su herramienta de alquiler y base submarina en Bergen están etiquetadas para trabajar en el amarre de Solveig. Otros incluyen ASCO y Rosenberg Worley. TechnipFMC en Oslo y Kongsberg se encargará de la ejecución del proyecto submarino.

Mientras tanto, Lundin realizó una "extracción de prueba" de un antiguo pozo de evaluación de la formación de roca de granito fracturada de Rolvsnes. Se entiende que la producción de esta especie apretada fue la primera para el NCS y podría abrir nuevas áreas.

Rolvsnes, como Solveig, parece extender el campo Grieg en el Mar del Norte unos 4 kilómetros hacia el noroeste. Una vez que se creía que contenía unos 320 MMboe, la perforación en granito produjo lo que podrían ser otros 18 MMboe.

Tieback: concepto Solveig de Lundin Noruega (Imagen: Lundin Petroleum)

Tieback: concepto Solveig de Lundin Noruega (Imagen: Lundin Petroleum)

Modelos operativos

En febrero, Neptune Energy, una empresa que busca activamente ayuda de la cadena de suministro submarina del Reino Unido, obtuvo el consentimiento real para los diseños de NOK 10 mil millones en los proyectos Duva y P1 en el área de campo de Gjoea. Unos 54,000 boepd son el objetivo, en suma.

En tendencia para Noruega, Duva verá una plataforma existente que produce una plantilla submarina de tres pozos. Lo mismo ocurre con Gjoa P1: una plantilla de tres pozos. El fin de año 2020 debería ver el primer petróleo (o gas, verificación) para estos proyectos paralelos a 12 kilómetros de la plataforma Gjoa en el Mar del Norte.

El operador Neptune lleva a los socios Idemitsu y Pandion Energy (la comprada Tullow Oil Norway, respaldada por el socio de capital privado, Kerogen Capital) y Wellesley Petroleum a un campo que tardó 30 años en encontrar una estrategia de drenaje (P1).

Una salida de gas

El estímulo a la inversión en gas es la creencia y el apoyo de Noruega a la provincia de gas del Mar del Norte de Noruega, aún poco desarrollada, y su infraestructura asociada.

El nuevo oleoducto Polarled y los cambios en la planta de Nyhamna traerán gas del norte desde el spar de gas Aasta Hansted recién inaugurado, ahora tentadoramente cerca de los depósitos árticos, hacia el sur para las líneas de exportación, especialmente un ramal recientemente acordado para el flujo de gas noruego a través de Dinamarca y hacia el Báltico Estados a través de la tubería del Báltico. La idea ha estimulado a los polacos, y PGiNG ha estado activa comprando participaciones de campo.

La Pipa Báltica, sin embargo, deja al descubierto la resistencia danesa por "motivos ambientales" a la línea troncal Nord Stream II ruso-alemana.

El Reino Unido

El inversor de capital privado noruego HiTec Vision, en una empresa conjunta con Petrogas, está comprando las participaciones de la importante francesa Total en 10 campos del Mar del Norte del Reino Unido por $ 635 millones. La noticia es casi tan significativa como el descubrimiento del mayor hallazgo de gas del Reino Unido en una década en CNOOC's y Total's Glengorm, un gigante de 250 MMboe.

Al igual que con la venta de ExxonMobil de participaciones de campo noruegas (y la venta de activos de ConocoPhillips en el Reino Unido en abril), la reserva de reservas de Total en el Reino Unido es considerable. El pacto HiTec significa que el campo de Golden Eagle del operador chino CNOOC, con sus 13,000 bpd, tiene nuevos propietarios omaníes-noruegos. Wood Mackenzie sugiere que varias oportunidades de desmantelamiento también podrían convertirse en proyectos de extensión de vida y modificaciones bajo esos nuevos propietarios. Mientras tanto, se ve que Total continúa en Elgin-Franklin, Laggan-Tormore y Culzean.

Wood Mackenzie señala que Petrogas "es el brazo de aguas arriba de MB Holdings, una empresa omaní familiar que se especializa en servicios de perforación y campos petroleros ... junto con la exploración y producción de petróleo y gas". El experto de Wood Mackenzie en Medio Oriente dice que el enfoque de Petrogas está maduro , produciendo activos. HitecVision, que tiene una participación en el noruego Vår Energi con Eni, ya posee participaciones offshore en el Reino Unido a través de acciones en Verus Petroleum.

Mientras tanto, el proyecto de plataforma de cabeza de pozo Jackdaw de alta presión y alta temperatura (HPHT) de Shell en el Mar del Norte todavía está en marcha y dibuja un quién es quién de los pesos pesados de ingeniería. Es importante destacar que Equinor después de la última ronda de licencias se estableció recientemente al oeste de Shetland y en Moray Firth, mientras sigue buscando proveedores de Mariner y Rosebank (FPSO).

Además de la docena de vínculos submarinos "acelerados" en la costa de Noruega, se presentaron 10 planes de desarrollo en 2017 y 2018 (incluido Sverdrup). Nombres como Troll Phase 3, Nova, Utgard, Dvalion, Byrding, Trestakk, Oda, Njord, Bauge, Ekofisk 2/4 VC se suman a un número creciente de proyectos en Noruega.

Oslo también está invirtiendo NOK 27 mil millones ($ 3 mil millones) en sus participaciones directas de campo, al tiempo que absorbe NOK 57 mil millones ($ 6,4 mil millones) en gastos de socios por un total de NOK 105,9 mil millones ($ 11,9 mil millones), más la propiedad de Equinor.

-168002)

-167856)

-167623)

-167415)

-167309)

-167178)

-166941)